Andrew Watkins-Ball, le fondateur et actuel directeur général de Jumo, a déménagé le siège social de la fintech du Cap à Singapour en septembre 2018, dans le cadre son expansion au Pakistan. - © Jumo

Services financiers : Jumo (Afrique du Sud / Singapour / États-Unis / Royaume-Uni / Maurice)

C’est une fintech sud-africaine qui vient de remporter le record de la plus grosse levée de fonds de ce début d’année : avec son tour de table de 49,4 M€ (55 M$), l’entreprise technologique Jumo, qui propose à des personnes exclues du système bancaire classique de souscrire à des prêts et autres produits financiers via leur téléphone portable, s’affirme comme l’une des jeunes pousses les plus prometteuses du continent. Fondée en 2014 au Cap par Andrew Watkins-Ball, elle a réussi à convaincre la banque américaine Goldman Sachsde remettre au pot, après une première entrée à son capital en septembre 2018 (voir bulletin #21). Cette levée en dette et capital-risque a également vu la participation du britannique Odey Asset Management, ainsi que de LeapFrog Investments, fonds d’impact dédié à l’Afrique et l’Asie, basé à Maurice avec des bureaux à Singapour, en Afrique du Sud, en Australie et au Royaume-Uni. De nouveaux investisseurs, dont l’identité n’a pas été divulguée, ont participé ce tour de table. La plateforme de services financiers mobiles, qui dessert six principaux pays (Pakistan, Ghana, Tanzanie, Ouganda, Kenya et Zambie) utilisera ces nouvelles ressources pour financer son expansion sur de nouveaux marchés au cours de l’année, notamment le Nigeria et la Côte d’Ivoire en Afrique, et l’Inde et le Bangladesh en Asie. Elle prévoit également de lancer de nouveaux produits financiers ainsi que des solutions de crédit et d’épargne. À ce jour, elle revendique avoir octroyé plus de 1,4 Md€ (1,6 Md$) de financements à ses quinze millions de clients, dont 60 % de TPE ou PME. Employant environ 350 employés répartis au sein de dix bureaux en Afrique, Asie et Europe, elle a mobilisé au total 142 M€ (158 M$) depuis sa création.

Formation & Informatique : Le Wagon / Cathay Capital / AfricInvest (France / Chine / Tunisie)

L’école francilienne de code Le Wagon, qui dispense depuis sa création en 2013 des formations complètes et à temps partiel en développement web et en data science pour les particuliers, boucle une série A de 17 M€ menée par le VC franco-chinois Cathay Capital Private Equity, par l’intermédiaire de son véhicule Small Cap III, devant AfricInvest Europe, via le FPCI Franco-Africain . La pépite parisienne, rentable depuis ses débuts et disposant déjà de plusieurs antennes à l'étranger, espère s’ériger, grâce à cette première augmentation de capital, en référence mondiale des formations intensives aux métiers de la tech. Elle a l'intention de construire des écoles et des franchises sur en Afrique, d'où l'investissement de ces deux fonds axés sur le continent. Au terme de l'opération, les deux associés fondateurs, Boris et Romain Paillard, demeurent largement majoritaires. Basée à Paris, la filiale européenne du groupe Africinvest gère le Fonds Franco-Africain doté de 77 M€, et qui se présente comme le premier fonds transfrontalier dédié aux PME françaises désireuses d'investir et de se développer en Afrique (pour plus de détails, lire l’article Le Wagon se rattache à une augmentation de capital sur CFNEWS).

Infrastructures informatiques : StorEx / Evernex (Afrique du Sud / France)

Le sud-africain StorEx, l’un des principaux acteurs de la maintenance d’équipement critique de data-centers en Afrique du Sud, au Kenya et en Turquie, est la première société à rejoindre le giron de son confrère parisien Evernex depuis l’entrée de ce dernier au portefeuille du fonds international 3i, l’an dernier. Ce build-up permettra à l’acquéreur de développer sa présence dans la nation arc-en-ciel, en s’appuyant sur l'expertise du fondateur et dirigeant de StorEx, Jan Beukes, qui reste en activité. La complémentarité des deux entreprises, notamment au niveau commercial, et leur réputation bien assise sur le marché africain, devraient permettre la constitution d’une base internationale commune solide. Frédéric Chiche et Marc Ohayon, respectivement directeur associé et senior investment associate au sein du fonds 3i, ont déclaré : « L'investissement dans Evernex l'année dernière avait notamment comme objectif de créer un leader mondial dans le secteur du TPM [Total Productive Maintenance] et cette acquisition est une étape clé vers cet objectif ». Fondé en 2008 à Midrand (province de Gauteng), StorEx intervient pour le compte de clients de premier rang, notamment des banques, constructeurs et groupes de télécommunication. Il se différencie par son exemplarité en matière sociétale qui se traduit par son rang de 1er tier en B-BBEE (« Broad-Based Black Economic Empowerment »), ce qui permet un accès privilégié aux appels d’offres des grandes entreprises sud-africaines. Sa nouvelle société mère maintient plus de 200 000 systèmes informatiques dans 160 pays, et dispose d'un réseau mondial de trente-quatre bureaux. (Voir fiche opération sur CFNEWS.)

E-commerce & logistique : Tousfacteurs / Outlierz Ventures / Provence Business Angels / INSEAD Business Angels (France / Maroc)

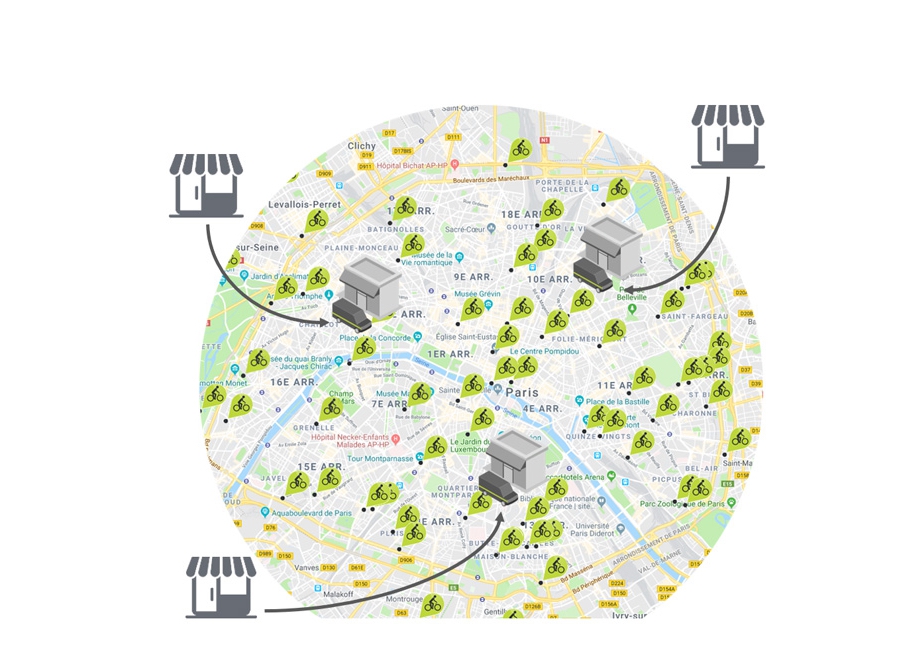

Le français Tousfacteurs, commissionnaire de transport spécialiste de la logistique du dernier kilomètre, spécifiquement pour des livraisons à vélo en soirée, récolte 1,2 M€ auprès du fonds d’amorçage marocain Outlierz Ventures, qui mène ce premier tour auquel ont également participé Provence Business Angels et INSEAD Business Angels. La cible a été fondée il y a cinq ans par Youssef Tagemouati (actuel président) et Benjamin Levine (directeur général), à l’issue de plusieurs aventures entrepreneuriales menées ensemble à la sortie d'HEC. Le premier étant issu de la diaspora africaine, la société parisienne entre dans les critères de sélection d’Outliez Ventures. Créé en 2017 à Casablanca par Kenza Lahlou (Essec) et Ali Bensouda (HEC), le VC marocain avait été le premier à financer la jeune pousse, intervenant l'été dernier en BSA AIR. Avec une dizaine de clients à Paris, Lyon et Toulouse, et un volume de 1 000 à 2 500 livraisons quotidiennes, celle-ci a triplé son chiffre d'affaires chaque année et a atteint l'équilibre en 2018 (pour plus de détails, lire l’article Tousfacteurs livre un fonds marocain et deux réseaux de business angels sur CFNEWS, qui comporte une infographie sur les investissements de fonds africains en France depuis 2019).

Bourse - Industrie minière : Compagnie Minière de Touissit / Auplata Mining Group / Osead (Maroc / France / Luxembourg )

Le groupe coté français Auplata Mining Group (AMT ou Auplata), premier producteur d'or de la Guyane Française, prend indirectement le contrôle de la très rentable Compagnie Minière de Touissit (CMT)moyennant 22,5 M€ (25 M$). Premier producteur de plomb et de zinc argentifère au Maroc, ayant généré en 2019 un chiffre d’affaires de 48 M€ (511 MMAD), CMT exploite en particulier la mine de Tighza et est valorisé actuellement plus de 275 M€ sur la Bourse de Casablanca. Auplata vient en effet d’acquérir le solde des parts (37,04 %) du fonds luxembourgeois Osead encore non détenus, lui permettant de porter à 100 % sa participation au capital du fonds. Cette opération est réalisée via une avance en compte courant à deux ans de San Antonio Securities LLC, actionnaire à hauteur de 19,61 % d’AMG. CMT disposera désormais d’un conseil d’administration renforcé, constitué notamment de Luc Gérard Nyafé (le dirigeant d’AMT) en qualité de P-dg, en lieu et place de Mohamed Lazaar, nommé directeur général délégué. Selon le dirigeant des deux groupes, cette acquisition stratégique « permettra de combiner les compétences reconnues de l’équipe de direction de CMT au potentiel important de[s] actifs miniers [d’Auplata] en Guyane et au Pérou. » Outre la Guyane Française, le Pérou et le Maroc, Auplata est aussi présent en Côte d'Ivoire. (Voir fiche opération sur CFNEWS.)

EnR : NEoT Offgrid Africa / Zola Électricité Côte d’Ivoire (Côte d’Ivoire / France / Pays-Bas)

NEoT Offgrid Africa (NOA), plateforme d’investissement fondée et détenue par Meridiam (en tant qu’actionnaire majoritaire), EDF et Mitsubishi Corporationdepuis 2017, lance avec Zola Électricité Côte d’Ivoire (ZECI - joint-venture d’EDF et du néerlandais Zola Electric) le premier programme de titrisation de créances dans le financement de projets d’énergies énergétiques hors réseau en Afrique. Ce programme a pour vocation d’équiper plus de 100 000 foyers en kits solaires domestiques en Côte d’Ivoire, essentiellement en zones rurales et péri-urbaines. Il vise la constitution d’un portefeuille d’une valeur de 40 M€. NOA, qui pilote la structuration financière de l’ensemble du projet, a mandaté le Crédit Agricole CIB (CACIB), Société Générale CIB et la Société Générale de Banques en Côte d’Ivoire (SGCI) pour répondre aux besoins en financements. CACIB apportera les garanties aux côtés de la Banque Africaine de Développement (BAD), tandis que la Fondation Grameen Crédit Agricole sera en charge du suivi de la performance sociale et environnementale du projet, en plus de participer à la mise en place et au financement du projet. Ce mécanisme novateur vise à lutter contre la précarité énergétique en Côte d’Ivoire, grâce au financement de l’activité « Solar Home Systems » de ZECI, qui commercialisera et déploiera ces solutions de fourniture d’énergie propre dans des zones isolées. Avec son programme de titrisation, NOA porte en effet les risques financiers dans ce schéma « rent-to-own » qui permet aux clients de devenir propriétaires des kits solaires à la fin de la période de location. « Cette opération va positionner NOA comme un acteur clé pour le financement de kits solaires domestiques et d'autres solutions de fourniture d’énergie propre hors réseau comme les mini-grids et les infrastructures du secteur commercial et industriel (C&I), permettant de fournir un accès à l'énergie beaucoup plus large aux personnes et aux industries en Afrique », a expliqué Philippe Ringenbach, directeur général de NEoT Capital, qui gère la plateforme NOA (voir fiche opération avec tous les conseils sur CFNEWS).

Distribution : Naivas / Amethis / DEG / MCB Equity Fund / IFC (Kenya / Luxembourg / France / Allemagne / Maurice / États-Unis)

Comme évoqué dans le bulletin #77, Naivas, le leader de la grande distribution au Kenya, avec plus de soixante magasins dans le pays, fait entrer dans son capital le fonds Amethis. Créé en 1990 à Nakuru par la famille Mukuha, l’entreprise ambitionne de consolider sa position à l’échelle nationale, et poursuivre sa stratégie d’expansion au Kenya grâce à cette prise de participation minoritaire. Dans cette optique, elle souhaite continuer à améliorer sa supply chain, développer sa marque distributeur et renforcer ses relations avec ses fournisseurs. Son directeur général, David Kimani, a souligné qu’« Amethis dispose d’une longue expérience en matière d’investissement en Afrique et plus particulièrement au Kenya, ce qui participera à renforcer la création de valeur ». Pour le fonds franco-luxembourgeois co-fondé en 2012 par Luc Rigouzzo et Laurent Demey, et qui a récemment ouvert un bureau local à Nairobi, il s’agit du quatrième investissement de son véhicule panafricain Amethis Fonds II. Le capital-investisseur a participé à cette opération aux côtés de ses partenaires, l’institution allemande de financement du développement DEG, MCB Equity Fund, fonds d'investissement du Groupe Mauritius Commercial Bank (MCB), et IFC, membre du groupe Banque Mondiale (voir fiche opération avec tous les conseils sur CFNEWS).

Construction : Saint-Gobain Sekurit Maroc / Saint-Gobain (Maroc / France)

Le géant industriel français coté Saint-Gobain, spécialiste de la conception et la distribution de matériaux pour habitat et transports, recapitalise sa filiale marocaine Saint-Gobain Sekurit Maroc à hauteur de 11,3 M€ (120 MMAD). Cet apport sera utilisé par la cible pour renforcer son activité de fourniture de matériaux divers pour l’industrie automobile. L’opération permet de porter à un peu plus de 78 M€ (830 MMAD) le capital de la filiale locale du groupe français. Sise dans la Zone Franche d’Atlantic Free Zone, le parc industriel de Kenitra, cette usine de vitrage automobile a été mise en place à partir de 2012 par Saint-Gobain, qui était déjà présent dans d'autres secteurs d'activités au Maroc : l’abrasif depuis 1999 (avec deux usines à Meknès et Casablanca) et le plâtre depuis 2013 (suite à un accord de JV avec le producteur marocain de plâtre Moongypse, pour collaborer dans la production de solutions de plâtre pour la construction). Depuis, le fabricant coté de matériaux et verre a poursuivi ses investissements dans le royaume, dans l’optique de renforcer sa capacité de production de pare-brise et vitres latérales, afin de satisfaire sa clientèle d’équipementiers automobiles étrangers.

Éducation : Mission laïque française / Proparco (Maroc / Côte d'Ivoire / Liban / Égypte / Éthiopie / France)

Proparco, la branche dédiée au secteur privé de l’Agence Française de Développement (AFD), vient d’accorder 65 M€ à la Mission laïque française (Mlf), opérateur historique de l'enseignement français à l'étranger, pour des projets au Maroc, en Côte d'Ivoire, au Liban, en Égypte et en Éthiopie. S’inscrivant dans le cadre du plan de développement de l'enseignement français dans le monde décidé par les pouvoirs publics, ce financement vise à soutenir l’essor d'une éducation innovante en Afrique et au Moyen-Orient. Créée en 1902 par Pierre Deschamps, la Mission laïque française est une association à but non lucratif, reconnue d'utilité publique dès 1907, qui a pour objet la diffusion de la langue et de la culture françaises dans le monde. Dans cette optique, elle opère et appuie un réseau de 133 établissements d'enseignement français à l'étranger, délivrant un enseignement laïque, plurilingue et interculturel. Elle scolarise plus de 60 000 élèves dans trente-neuf pays, dont la moitié au sein de ses propres établissements. Le soutien de Proparco lui permettra de moderniser et élargir son réseau, en particulier dans des pays non francophones comme l'Éthiopie et l'Égypte. Un prêt de 60 M€ financera la réhabilitation et l'agrandissement du lycée Français d'Addis-Abeba et du lycée Verdun à Beyrouth, la construction permettant le doublement de l'effectif scolaire du lycée Français d'Alexandrie, et la relocalisation de l'école primaire André Malraux de Rabat sur le campus agrandi du secondaire. Une subvention complémentaire de 5 M€ contribuera à financer le développement de deux centres de formation régionaux pour enseignants, au Maroc et en Côte d'Ivoire, ainsi qu'un programme d'efficacité énergétique et de développement durable pour accompagner la Mlf dans certains des projets de construction financés par Proparco. Les impacts économiques et sociaux des divers projets de l’association se mesureront également en termes d’emplois soutenus (jusqu'à 5 000). Sur le plan environnemental, ils devraient avoir un impact positif en matière d'évitement ou de réduction des émissions de gaz à effet de serre et d'adaptation aux effets du changement climatique, grâce à l'amélioration de la performance énergétique et environnementale et aux certifications environnementales des bâtiments, notamment en Égypte, en Éthiopie et au Maroc.

Étude : rapport d’activité 2019 des acteurs marocains du capital-investissement par l’AMIC

L’Association Marocaine des Investisseurs en Capital (AMIC) vient de publier son rapport d’activité 2019 des acteurs marocains du capital-investissement. Réalisé pour la douzième année consécutive par le cabinet Grant Thornton sous la houlette de la Commission études & Statistiques de l’AMIC, il couvre vingt sociétés de gestion (dont deux dédiées à l’infrastructure) gérant plus de cinquante véhicules (dix-sept actifs, les autres en phase de désinvestissement ou désinvestis) et représente ainsi la quasi-totalité des fonds ayant un bureau au Maroc. L’étude met d’abord en évidence une forte présence des fonds transrégionaux, qui s’accaparent 73 % des levées pour le Maroc depuis 2012. Adil Rzal, président de l’AMIC, explique ce phénomène par la problématique du risque pays. Les capitaux levés en 2019 ont diminué de 30 % par rapport à 2018, avec 111 M€ (1,18 MdMAD) contre 158 M€ (1,68 MdMAD). Sur la période 2017-2019, les levées de fonds atteignent un montant global de 395 M€ (4,2 MdMAD), soit une nette progression par comparaison avec la précédente génération de fonds (2011-2016), dont les levées s’élevaient à 339 M€ (3,6 MdMAD). Il ressort également de ce rapport annuel un essor des prises de participation minoritaires, au détriment des prises de participation majoritaires, dont la part est passée de 12 % pendant la période 2012-2016 à 1 % lors de la quatrième génération. Cela témoigne de la volonté des fonds d’accompagner les sociétés sans pour autant les diriger. Autre constat à la lecture de l’étude: les transactions portent de plus en plus sur des tickets qui dépassent les 9 M€ (100 MMAD). Leur part est ainsi passée de 13 à 23 % entre la troisième et la quatrième génération de fonds.

Événement :

- Paris (Maison de l'Amérique latine, 217 boulevard Saint-Germain), 11 mars (8h30) : petit-déjeuner de travail organisé par la Chambre de commerce franco-arabe (CCFA) sur le thème : « Comment résoudre vos litiges commerciaux en ANMO (Afrique du Nord et Moyen-Orient) ». Lors de cet atelier, maître Patrice Mouchon, associé-fondateur de Davies et Mouchon Paris et DMH Africa, présentera aux entreprises participantes les moyens alternatifs de résolution de conflits internationalement reconnus.

Et aussi...

- L’application de covoiturage Karos, leader en France pour les trajets domicile-travail, se déploie pour la première fois à l’international en s’associant avec temtem, acteur majeur du marché des VTC en Algérie. Depuis son lancement dans le pays le 15 février dernier, l’application a déjà séduit plus de dix mille utilisateurs. Prochaines cibles visées : la Tunisie (dès le mois de juin) puis le Maroc.

- Suez vient de signer deux contrats d’une durée de trois ans et d’un montant total de quelque 17,6 M€ avec les constructeurs automobiles français Renault et PSA, afin de les accompagner dans le traitement et la valorisation de leurs déchets issus de leurs chaînes de production à Kénitra, Tanger et Casablanca.

- La start-up kényane d’e-commerce Sokowatch, qui permet aux détaillants du secteur informel d’effectuer des commandes de marchandises via le mobile et de se faire livrer, bénéficie d’un investissement de 12,6 M€ (14 M$) du VC américain Quona Capital, en collaboration avec cinq autres investisseurs. Cette levée de fonds permettra à l’entreprise dirigée par Daniel Yu d’élargir ses services, et de poursuivre son expansion géographique sur le continent.

- L’opérateur de téléphonie mobile Orange s’allie avec le transporteur de bus Mwasalat Misr - coentreprise entre la société égyptienne CTA et Emirates National Group (ENG) - afin d’améliorer l’expérience de transport public pour les passagers, grâce à la fourniture de solutions technologiques innovantes.

- Par ailleurs, Orange vient d'adopter O3b mPOWER, le système de communication par satellite en orbite terrestre moyenne (MEO) de nouvelle génération du fournisseur de services télécoms par satellite SES, dans l’optique de développer ses services télécoms dans les zones reculées d’Afrique.

- Le groupe nippon coté Sumitomo Electric Group, producteur de câbles, fibres optiques, équipements automobiles, d'appareils électriques et électroniques, s’implante en Tunisie à travers la création d'une usine de fabrication de faisceaux électriques destinée à l'industrie automobile. Il a été conseillé dans cet investissement de plus de 20 M€ par les équipes de Gidebasées à Tunis et Alger.

Bonne fin de semaine et à mardi prochain.

Une information à nous soumettre pour ce Bulletin Afrique ? Écrivez-nous à : stephanie.roux@cfnews.net

Retrouvez l'ensemble des chroniques CFNEWS (Afrique, mais aussi Asie et Amérique latine) :

- Dans la rubrique Les Chroniques de CFNEWS

- Ainsi que sur Twitter et LinkedIn