© Coherent

Assurtech : Coherent / Cathay Capital (Chine / France)

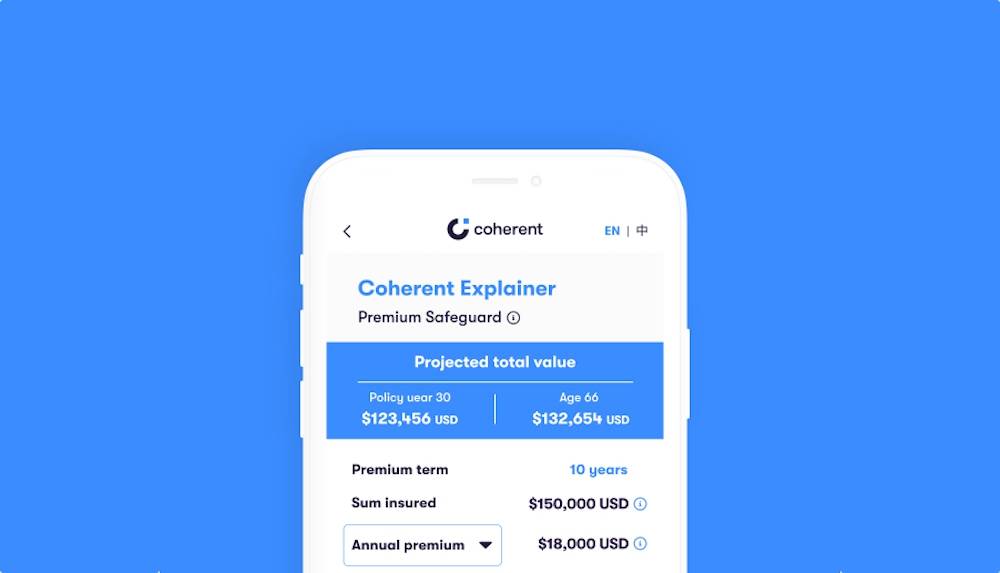

La société d’assurTech hongkongaise Coherent fondée il y a deux ans lève 14 M$ pour son premier tour de table. L’enveloppe est apportée par le fonds Cathay Innovation, chef de fil, et Franklin Templeton, société newyorkaise de placement en valeurs mobilières. Basée à Hong Kong et présente également en Chine continentale, aux Philippines et à Singapour, la cible crée et gère des plateformes numériques destinées aux assureurs, leur permettant de numériser et faciliter les opérations comme la vente et d’autres services associés, par exemple, la plateforme Product Factory (outil pour la transformation rapide des modèles de tarification Excel complexes en code informatique) ; Coherent Connect (gestionnaire de campagne de marketing sur les réseaux sociaux); Coherent Explainer (outil de vente pour décomposer les devis); et Coherent Flow (outils de chat vidéo et des signatures électroniques permettant aux agents de réaliser des ventes à distance). Employant une équipe de 120 personnes réparties entre Hong Kong, Singapour, Shanghai et Manille, dont plus de 100 ingénieurs et actuaires, elle recrutera de nouveaux talents techniques et actuariels, grâce à cette levée, pour renforcer ses effectifs existants et établir des nouvelles implantations au Japon, en Thaïlande, au Brésil et en Birmanie. La jeune société entend saisir l’opportunité pour accélérer sa croissance dans le contexte de pandémie. Elle reste optimiste pour le marché d’assurance en citant le ré-assureur suisse Swiss Re, qui prévoit une forte reprise en V du marché mondial de l'assurance d'ici 2021, avec un retour aux niveaux d'avant la pandémie. D’après Coherent, les primes encaissées d'assurance devraient augmenter de 7 % en 2021 dans les pays émergents d'Asie.

Immobilier : IREIT Global / Tikehau Capital (Singapour / France)

Tikehau Capital renforce sa plateforme de gestion d’actifs en Asie. IREIT Global, foncière cotée singapourienne dédié à l'Europe, dans laquelle Tikehau Capital a investi depuis novembre 2016, a finalisé une augmentation de capital d'un montant de 89 M€, à laquelle ont participé le gérant d'actifs français, aux côtés de City Developments Limited (CDL) et du family office singapourien AT Capital. L’opération, sursouscrite à hauteur de 166 %, permet à la foncière cotée de financer l’acquisition d'un portefeuille de bureaux en Espagne, en reprenant la participation de 60 % détenue par Tikehau Capital, IREIT Global détenant le solde. L'opération permet aussi de procéder au remboursement d’un prêt d’actionnaires accordé par CDL (lire aussi : IREIT se recapitalise).

Environnement : Suez / Five Capital / Itochu (France / Arabie saoudite / Japon)

Dans le viseur de Veolia à travers une OPA non consentie, le groupe environnemental coté de 18 Md€ de chiffre d’affaires Suez s’est associé au véhicule Five Capital Fund I (Five Capital), soutenu par Bpifrance et le saoudien Kingdom Holding Company (Kingdom Holding), et au conglomérat japonais Itochu Corporation pour une acquisition majoritaire d’Environment Development Company (EDCO). L’acquisition a été signée en juillet 2019, approuvée cinq mois plus tard par les autorités européennes et la finalisation a eu lieu le 11 novembre. Suez a déboursé 25,99 M€ pour cette transaction mais la répartition du capital et la valeur d’entreprise restent confidentielles. Selon l’accord initialement conclu en 2019, Suez et Five Capital détiendraient 65 % de la société. Implantée dans la ville industrielle de Jubail (située sur le littoral du golfe Persique) et fondée en 2005, la cible gère les déchets dangereux des industries en Arabie saoudite, principalement pour l’industrie pétrochimique. La plus grande ville industrielle du Moyen-Orient Jubail héberge le plus vaste projet de développement mono-industriel au monde s’étendant sur plus de 1 000 km² avec des complexes industriels et des infrastructures portuaires, dont les activités représentant environ 7 % du PIB du pays. En tant que principal acteur en matière de gestion des déchets dangereux de cette ville, EDCO traite 150 000 tonnes de déchets chaque année avec deux sites de valorisation énergétique. Five Capital Fund I est un fruit de la coopération entre la France et l’Arabie Saoudite via CDC International Capital, ancienne filiale de Caisse de Dépôt, et l’institution Kingdom Holding. Constituée en 2014, CDC IC avait été transférée à Bpifrance en janvier 2019, qui a repris son rôle de développement de relations partenariales de long terme avec des fonds souverains étrangers comme Qatar Investment Authority (QIA), Mubadala (Abou Dhabi), Russian Direct Investment Fund, China Investment Corporation, et Korea Investment Corporation. Selon le CP daté du mois d’octobre 2015 de la Caisse des Dépôts, le dispositif franco-saoudien serait doté de 400 M$.

Mode : Clarks / LionRock (Royaume-Uni / Chine)

Le groupe familial britannique C. & J. Clark International, connu pour la marque de chaussures Clarks, rejoint le portefeuille du fonds hongkongais LionRock Capital. La famille fondatrice cède une part majoritaire de la marque de 195 ans pour 100 M£, en perdant ainsi le contrôle. Créée en 1825 par les frères quakers Cyrus et James Clark à Street, la marque Clarks disposant d’un réseau de 1265 magasins propres ou franchisés à travers le monde, dont environ 400 en Chine et 230 au Royaume-Uni et en Irlande. Elle a souffert de difficultés financières bien avant la pandémie mondiale, et l’impact de la pandémie n’a fait qu’aggraver la situation. Pour l’année fiscale close en février 2019, le groupe britannique a enregistré une perte de 75,7 M£. La reprise par LionRock devrait être validée lors d’une AG en décembre prochain. LionRock Capital, actionnaire minoritaire du club de football Inter Milan aux côtés du chinois Suning, est présidé par l’ancien gymnaste Li Ning, détendeur de six médailles, dont 3 en or, aux JO de Los Angeles de 1984. Il a fondé en 1990 la marque éponyme dédiée à la mode et à l’équipement de sports. Coté à Hong Kong depuis 2004, le groupe Li Ning aux 13,87 milliards de yuans (environ 2 Md$) de revenus pourrait très probablement acheter une part de Clarks détenue par le fonds LionRock.

Mode : E-commerce & luxe : Farfetch / Richemont / Alibaba (Royaume-Uni / Suisse / Chine)

Quelle entreprise peut réunir des « rivaux » au sein de son actionnariat ? Le vendeur en ligne britannique Farfetch, coté sur le NYSE. À peine une semaine après la sortie complète du fonds tricolore coté Eurazeo (lire aussi notre chronique précédente), la société britannique fondée en 2008 par le Portugais José Neves a trouvé des nouveaux partenaires capitalistiques et commerciaux : Alibaba, Richemont (propriétaire de Yoox Net-à-Porter, concurrent de Farfetch), Artemis (holding de la galaxie Kering), qui apportent une enveloppe d’un montant total de 1,15 Md$.

Alibaba et Richemont investiront 600 M$ (300 millions chacun) dans des obligations convertibles privées émises par Farfetch. Les billets convertibles à 0 % arriveront à maturité le 15 novembre 2030. Conjointement à son investissement, Alibaba Group nommera un directeur au conseil d'administration. Ces billets, dont le volume reste confidentiel, pourraient être convertis à un prix d’environ 32,29 dollars, représentant une prime de 22 % par rapport au cours moyen pondéré en fonction du volume pendant la dernière période de trente jours de bourse se terminant le 30 octobre 2020. En parallèle, Artemis a accepté d’augmenter ses investissements dans Farfetch avec l’achat de titres supplémentaires de Farfetch pour 50 M$. Alibaba et Richemont investiront également 500 M$ (250 millions chacun) dans Farfetch China, contre une participation combinée de 25 %. Cette nouvelle coentreprise inclura les activités chinoises de Farfetch. Les investisseurs chinois et suisses disposent d’une option d’acheter une participation supplémentaire de 24 % dans Farfetch China dans trois ans après la création de JV, soit environ en 2024.

Sur le plan commercial, Farfetch lancera des canaux commerciaux de luxe sur les plateformes d’Alibaba : Tmall Luxury Pavilion, Luxury Soho et Tmall Global. Ces acteurs ont encore une plus grande ambition : accélérer la transformation numérique du secteur mondial du luxe. Farfetch et Alibaba ont officialisé à l’occasion une initiative nommée Luxury New Retail (LNR). Pour assurer le pilotage et l’exécution de cette initiative, Johann Rupert, président de Richemont, et François-Henri Pinault, président d’Artemis, sont nommé membres fondateurs de LNR.

Par ailleurs, Farfetch compte également les chinois Tencent et JD.com comme des actionnaires importants. Au début de l’année, Farfetch a levé 250 M$ (227 M€) sous forme de obligations convertibles auprès de deux investisseurs : Tencent, coté à Hong Kong, et le fonds Dragoneer, basée à San Francisco, qui ont chacun investi 125 M$ (lire aussi notre chronique précédente). Farfetch entretient également un partenariat étroit avec JD.com (concurrent direct d’Alibaba en Chine), son important actionnaire, qui lui avait misé un ticket de 397 M$ en 2017 et avait remis au pot lors de l’IPO en septembre 2018 pour maintenir ses parts. En mars 2019, Farfetch a acquis JD Toplife auprès de JD.com.

Et aussi :

Vinci remporte un gros contrat en Australie, via Seymour Whyte, la filiale australienne de Vinci Construction. Cette dernière réalisera en groupement à 50/50 avec John Holland le Sydney Gateway près de l’aéroport de Sydney. Le contrat, d'un montant de 1,5 milliard de dollars australiens (environ 900 M€), prévoit la construction et la rénovation de cinq kilomètres de voies, ainsi que la réalisation d'un échangeur, de 19 ponts, d'un auto-pont reliant les terminaux de l'aéroport et de pistes cyclables et piétonnes. Le chantier emploiera 4 000 personnes. Freyssinet, filiale de Vinci Construction, participera également au projet en y apportant son expertise en matière de construction de ponts.

Coté sur Euronext Growth, MND a remporté, aux côtés de son partenaire chinois Beijing Snow Elan, l'appel d'offre international pour concevoir et réaliser l'ensemble du système d'enneigement de la station de ski de Jinshanling Golden Mountain, d’un montant de 5 M€. Situé à 120 km au nord-est de Pékin, aux abords de la grande muraille de Chine, ce nouveau domaine skiable est développé par Hebei Tourism Investment, société territoriale la province olympique du Hebei. MND réalise actuellement pour cette même station une télécabine et un télésiège débrayables.

Une information à nous soumettre pour cette chronique Asie ?

Écrivez nous à chao.zhang@cfnews.net

Retrouvez également les précédentes chroniques Asie, Amérique Latine et Afrique et toutes les Chroniques.