© Engie EPS

Énergie & Automobile : Engie / TCC (France / Taïwan)

Le géant de l'énergie coté Engie de 55,8 Md€ de revenus (2020) poursuit sa stratégie de simplification d’activités. Il cède 60,5 % du capital dans Engie EPS, fournisseur et intégrateur de systèmes de stockage et d’e-mobilité coté et basé à Paris, à la société taïwanaise TCC (Taiwan Cement Corporation). Cette dernière, cotée à Taipei, qui affiche une capitalisation boursière de plus de 10 Md$, intervient dans de nombreux secteurs comme la fabrication de batteries, la production de ciment, d'électricité, les services environnementaux, la chimie, la logistique et les infrastructures etc. L’opération s’établit sur une valeur d’entreprise de 240 M€ pour un montant de 132 M€, soit 17,1 euros par titre, représentant une décote de 18,6 % par rapport au cours de la veille (le 19 avril dernier). Elle réduira la dette financière nette du groupe tricolore d’environ 165 M€ et génèrera une plus-value d’environ 80 M€. A l'issue de la transaction, prévue au cours de l'été 2021, la cible se renommera NHOA. Le groupe Engie se concentrera désormais sur son expertise en tant que développeur et propriétaire d’actifs ainsi qu’en tant qu’intégrateur de solutions, plutôt que de posséder et de développer directement des technologies de stockage d’énergie. Post-opération, il poursuivra des partenariats commerciaux avec Engie EPS. Le chiffre d'affaires de la cible s'élèvent à 11,1 M€ pour l’année dernière, en baisse de 45 %, principalement en raison des restrictions globales de Covid-19 et des retards importants liés au développement et à l'exécution des projets, pour un Ebitda négatif de 8,4 M€. L’opération intervient après l’annonce au début du mois d’un investissement de 350 M$ de TCC pour construire une usine de batteries à Kaohsiung, la plus grande ville du sud de l’île. L'usine produira des batteries ternaires au nickel à décharge élevée, d’une capacité de 1,8 GW par an en puissance, développées par TCC Green Energy et le spécialiste des batteries E-Moli.

Matériaux de construction : PAM Chine / Saint-Gobain (Chine / France)

Le groupe français de matériaux de construction Saint-Gobain aux 38,1 Md€ de revenus a signé la cession de 67 % de son activité Canalisation en Chine à un consortium mené par le management local. La transaction, qui devrait être finalisée au cours de cet été, valorise l’entreprise à environ 100 M€. La cible exploite une usine de production à Ma’anshan (province d’Anhui, Est de Chine, près de Shanghai), qui emploie 1 100 salariés et a généré en 2020 un chiffre d’affaires de 170 M€ pour un résultat d’exploitation de 9 M€. L’opération s’inscrit dans la stratégie de poursuite de l’optimisation du portefeuille du groupe coté, visant à améliorer le profil de croissance et de rentabilité. Elle cède le contrôle de PAM Chine, tout en permettant de maintenir son lien avec l’activité Canalisation en Europe. Saint-Gobain poursuit ainsi sa politique de cession d'actifs, conformément à son plan de transformation « Transform & Grow » décidé en juillet 2018 par Pierre-André de Chalendar, président non-exécutif aujourd’hui, qui a cédé la direction générale à son adjoint, Benoît Bazin.

Chimie : Addiplast / Toyo Ink (France / Japon)

Soutenu à 14 % par Bpifrance et Sofimac Investment Managers depuis 2015, Addiplast renforce son outil industriel dans l'Hexagone. Le fabricant altiligérien de polymères négocie avec Toyo Ink, un groupe japonais coté à la bourse de Tokyo, pour la reprise de l’activité plastique colorant de sa filiale Toyo Ink Europe Specialty Chemicals. Le process de vente a été mené par l'équipe de Mazars Corporate Finance. Basée sur un site de production à Villers St Paul, la cible intervient, notamment, dans la formulation et la fabrication des masterbatchs couleurs. L'application de ces produits concerne l'agro-alimentaire, l'électronique et l'industrie. Employant 33 personnes, le périmètre a généré, l'an dernier, un chiffre d'affaires d'environ 12 M€. Cette acquisition permet à Addiplast d'étoffer son offre vers de nouveaux marchés. Contrôlé par son président Denis Chantegraille, le nouveau propriétaire a bouclé son dernier exercice (mars 2021) par des revenus de 33 M€ pour un effectif de plus de 140 salariés. Il ambitionne d'atteindre 50 M€ d'ici deux ans (lire aussi l’article CFNEWS : Addiplast se colore dans l'Oise).

Matières premières : Bain Capital / Hitachi Metals (États-Unis / Japon)

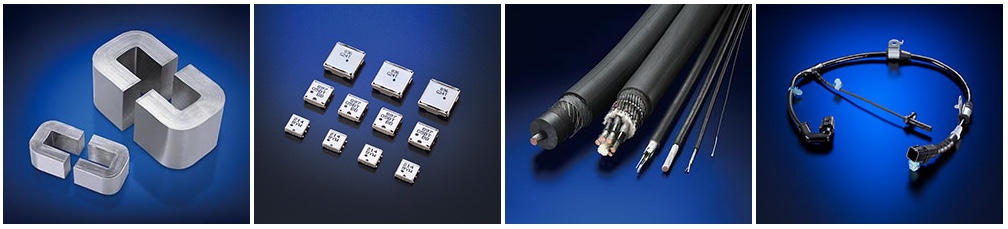

Les acteurs du non coté comme KKR, Carlyle, Blackstone et Apollo se ruent vers les Japon pour acquérir des activités considérées non stratégiques par les grands conglomérats de l’archipel. Le fonds Bain Capital devrait conclure un accord d’un deal de 8 Md$ pour prendre le contrôle de Hitachi Metals avec le conglomérat Hitachi, selon le FT. Le journal britannique a précisé que le fonds avait obtenu des droits de négociation exclusifs avec le groupe coté à Tokyo. Les discussions avaient été démarrées depuis août dernier, et Hitachi devrait vendre sa participation d’environ 53 % dans Hitachi Metals, l’une des filiales les plus importantes. Le consortium mené par Bain comprend également Japan Industrial Partners (JIP), créé il y a près de 20 ans grâce aux investissements du groupe bancaire Mizuho et Bain, et Japan Industrial Solutions (JIS). Le portefeuille de JIP comprend notamment la marque d'ordinateurs portables Vaio (ancienne filiale de Sony) et l’activité d'équipement de défense de NEC. Ces dernières années, très actif en Asie, Bain Capital, avait notamment acheté pour 18 M€ en 2018 Toshiba Memory, en s’associant au sud-coréen SK Hynix etc. Du côté de Hitachi, le conglomérat a récemment annoncé l’acquisition de l’américain GlobalLogic (logiciels et services informatiques pour l’ingénierie) pour 9,5 Md$, ce qui ferai le montant de sa dette grimper à 28 Md$. La liquidité, générée par la cession Hitachi Metals, lui permettra de réduire le niveau de son endettement.

Corporate Finance : BlackRock, Temasek

Le fonds souverain singapourien Temasek, gérant 214 Md$, s’associe au gestionnaire américain BlackRock pour établir un partenariat nommé Decarbonization Partners. Le partenariat lancera une série de fonds d'investissement destinés aux sociétés de late stage venture capital et early growth private equity. Cette initiative aura pour objectif d'accélérer les efforts visant à réaliser une économie nette zéro d'ici 2050. Les deux acteurs s’est engagé d’y injecter 600 M$ dans plusieurs fonds du partenariat. Le premier fonds du Decarbonization Partners visera à un objectif de levée d’1 Md$, y compris l’enveloppe apportée par Temasek et BlackRock.

Internet : Grab (Singapour)

Grab, plateforme singapourienne d'e-commerce spécialisée notamment dans la mise en relation des chauffeurs et de clients et les livraisons de repas, démarre son projet d’introduction en Bourse, qui se fera dans le cadre d'un SPAC (Special purpose acquisition company) soutenu par Altimeter, fonds d’investissement spécialisé dans le late stage et basé à Silicon Valley. Avec une valorisation d'environ 40 Md$ et un objectif de levée de 4,5 Md$ en cash, l’IPO devrait constituer une opération inédite aux plateformes boursières américaine réalisée par un groupe d'Asie du Sud-Est. En prenant en compte de 500 M$ provenant de l'Altimeter Growth Corp Spac, Grab devrait lever encore 4 Md$ supplémentaires auprès des plusieurs fonds, dont BlackRock, Fidelity International, Janus Henderson ou encore le fonds souverain singapourien Temasek. Connu comme le « Uber en Asie du Sud-Est », Grab, déficitaire aujourd’hui, a initié ses activités avec un service de téléphonie de voitures en 2012 et a étendu ses activités à la livraison de nourriture et aux services financiers. Présente dans huit pays d'Asie du Sud-Est, dont Singapour, l'Indonésie, le Vietnam et la Thaïlande, son application mobile a enregistré plus de 214 millions de téléchargements. Grab a été valorisé l'an dernier à un peu plus de 16 Md$ via son dernier tour de table, dont le lead était deux groupe japonais Mitsubishi UFJ Financial Group (MUFJ) (706 M$) et TIS Intec Group (150 M$), selon le Reuters. Ces deux derniers avaient apporté une enveloppe de 856 M$ (lire aussi notre chronique précédente). Fondé en 2012, le groupe a réussi depuis sa création à séduire de nombreux investisseurs réputés avec un montant total de levées de 10 Md$, ses investisseurs comprenant divers profils, comme les fonds de renom SoftBank, Vertex, GGV, Tiger Global, Hillhouse Capital Group, CDH Invest, China Investment Corp, les sociétés chinoises Ping An (assureur), Didi (VTC), Qunar (internet), les constructeurs japonais comme Toyota et Honda, ou encore Microsoft. En neuf ans, Grab a bâti son empire dans trois domaines d’activités : plateforme de VTC, plateforme de livraison de repas et paiement en ligne et mobile. En janvier dernier, Grab a établi un tour de table de série A de 300 M$ pour sa filiale de services financiers spin-off nommée Grab Financial Group (GFG), le tour étant mené par un gestionnaire d’actifs coréen, Hanwha Asset Management (lire aussi notre chronique précédente). L’opération a été annoncée dans un contexte du marché en plein essor des SPAC, véhicule doté d'un chèque en blanc. Les banquiers ont averti que le marché avait surchauffé, les régulateurs américains ont affirmé, pour leur part, d’examiner de plus près les SPAC et leurs transactions.

Et aussi :

Michelin a remporté un nouveau contrat auprès de la compagnie sud-coréenne Air Premia. Le groupe tricolore est choisi comme fournisseur exclusif de pneumatiques pour l’ensemble de sa flotte. Opérant depuis l’aéroport de Séoul Incheon, la compagnie aérienne low cost prendra bientôt son envol pour effectuer des liaisons régionales en Asie vers Hanoï au Vietnam ou Tokyo au Japon, avant de développer des liaisons intercontinentales dans les années à venir. A horizon 2024, Air Premia prévoit d’exploiter 10 Boeing 787-9, qui seront équipés en pneus Michelin Air X, en tout bénéficiant de la technologie brevetée NZG (Near Zero Growth, croissance quasi nulle). La technologie NZG a été utilisée la première fois pour aider le Concorde à redécoller.

Bonne semaine !

Une information à nous soumettre pour cette chronique Asie ?

Écrivez nous à chao.zhang@cfnews.net

Retrouvez également les précédentes chroniques Asie, Amérique Latine et Afrique et toutes les Chroniques.