©Adobestock

Durant la dernière décennie, le TRI était au LBO ce que la coupe mulet était aux icônes de la mode dans les années 1980. Mais comme les tendances capillaires, cet indicateur de mesure de la performance des fonds semble avoir fait son temps (avant de revenir ?). « Nous avons atteint un niveau historique dans les durées de détention des sociétés en portefeuille des fonds en Europe. Pour la première fois, le poids des entreprises en portefeuille depuis plus de six ans est supérieur à celles détenues depuis moins de trois ans », constate Céline Méchain, co-head du bureau parisien et de la banque d’investissement de Goldman Sachs en France. En juin dernier, CFNEWS relevait un total de 225 sociétés tricolores toujours sous LBO signé avant 2019. L'enchaînement des chocs depuis 2020 a contraint les exits, les gérants ayant en effet préféré conserver leurs participations plus longtemps pour continuer à créer de la valeur. « L’horloge du TRI tourne, en 2025 il faudra donc sortir les lignes les plus anciennes dont la vente a pu être retardée du fait du covid, de l’inflation, de la hausse des taux, de la baisse des multiples ou encore des problèmes de supply chain », confirme Jean-Bernard Meurisse, président et directeur associé d’Initiative & Finance.

DPI is the new IRR

Face à des durées de détention qui s’allongent, et donc des TRI qui fondent, les GPs s’inquiètent de la performance de leurs fonds. Ils font de ce sujet le premier enjeu de la classe d’actifs pour les années à venir, selon un sondage mené par CFNEWS auprès des associés de sociétés de gestion et structures d’investissement gérant collectivement 148 Md€ (résultats complets et méthodologie à retrouver ici). Ils sont ainsi près de neuf sur dix à citer le maintien/la restitution du niveau de performance. La rentabilité de l’industrie focalise donc bien plus l’attention que l’ESG, deuxième enjeu clé cité par 58 % des sondés. « Il y a souvent une dissonance entre les espoirs de multiples et ce que les acheteurs sont prêts à payer, juge François Jerphagnon, membre du comité exécutif, dg d’Ardian France et responsable d’Ardian Expansion. Le covid a, en moyenne, fait perdre un à deux ans sur les business plan. Dans cet environnement, il faut bien travailler les portefeuilles et préparer davantage les sorties en étant capable de saisir les fenêtres quand elles se présentent, ou accepter de faire le deuil d’une partie de sa performance. » Mais un bon multiple n’est pas toujours gage de bon TRI. Un triplement de la mise sur trois ans permet de restituer 44 % de TRI brut, mais seulement 17 % sur sept ans, et le passage au net éloigne cette performance du sacro-saint 15 % à 20 % vendu par les acteurs du LBO aux LPs. D’autant que ces derniers accordent aussi de moins en moins d’attention à cet indicateur dans un environnement où les retours sont en berne. « Le multiple et le TRI sont toujours clefs pour les LPs. Mais le DPI (distributed to paid-in capital, soit l’argent rendu aux souscripteurs par rapport au montant qu’ils ont investi, ndlr) est déterminant aussi : ils veulent des distributions. Attentifs à ces demandes, nous avons signé six sorties cette année », poursuit le dg d’Ardian France.

Les faibles DPI grippent le fundraising

Les véhicules levés entre 2015 et 2018, d’une maturité moyenne de 33 trimestres au T3 2024, affichent toujours un DPI négatif, selon Goldman Sachs. En comparaison, les millésimes 2011-2014 avaient atteint un niveau de distribution supérieur aux montants récoltés après 7,25 ans, soit 29 trimestres. Cette dynamique vient d’ailleurs contrarier la générosité des LPs, confirme Guy Lodewyckx, head of Amundi’s private market multimanager strategies in Paris : « Les programmes d’investissement se sont inscrits en baisse par rapport à la période 2019 - 2021, avec moins de cash à investir à cause de retours plus faibles de la classe d’actifs, et de moindres collectes par ailleurs, comme sur les fonds Euro. A cela a pu s’ajouter l’effet dénominateur en 2023. » Les gérants tricolores sont parvenus à attirer 9,5 Md€ sur les six premiers mois de l’année, selon France Invest, soit une hausse de 10,5 % sur un an, mais un niveau toujours en-deçà de ceux de 2021 et 2022. Certains n'ont que peu ressenti les secousses avec des fundraisings au hard cap ou tout proche, comme le spécialiste de la santé ArchiMed et l’expert des services financiers BlackFin CP qui ont respectivement collecté 4 Md€ et 1,81 Md€. Mais la plupart rencontrent des difficultés, avec un premier closing après 7 mois en moyenne à l’échelle mondiale et 19 mois pour boucler sa levée, selon Preqin, soit des durées records.

Un retour des levées

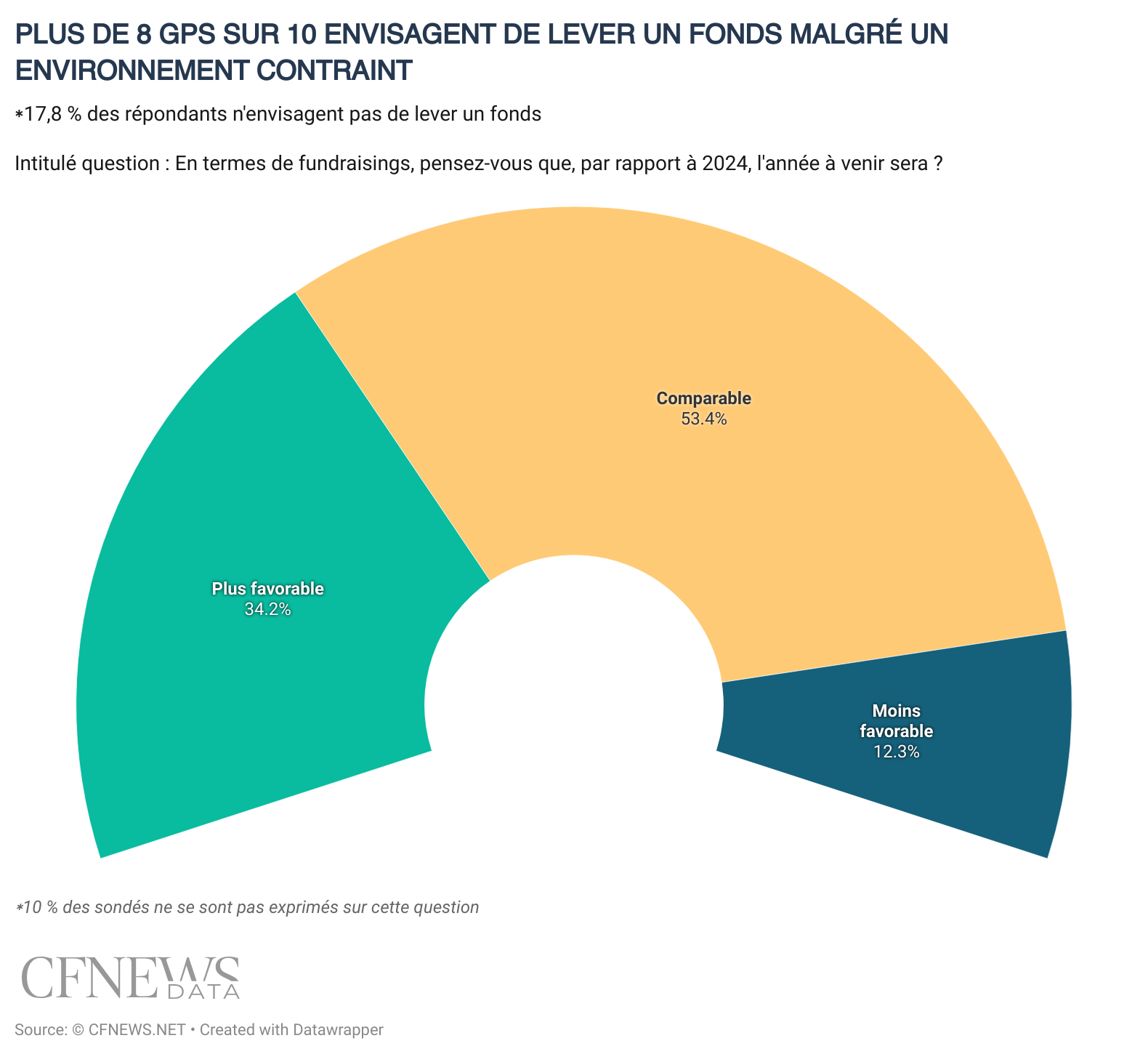

Quelques gérants doivent aussi revoir leurs ambitions à la baisse, comme Astorg, qui bat son propre record avec les 4,4 Md€ de son fonds VIII, mais a réduit son objectif de 6,5 M€ à 4,5 Md€ durant la commercialisation. Et le nombre d’acteurs sur la route des levées pourrait créer un embouteillage. Pas moins de 82,2 % des gérants envisagent de lever un fonds l’an prochain. Pourtant, ils sont 54 % des sondés à considérer que l’environnement des fundraisings ne va pas s’améliorer et même 12 % à tabler sur un climat moins favorable l’an prochain. Un tiers considère cependant que l’environnement sera plus propice aux levées. « Les 36 derniers mois ont été très difficiles mais les levées repartent à la hausse, constate Sabina Comis, global managing partner de Dechert. La détente va être bénéfique pour la classe d’actifs, car les fonds qui se lèvent s’investissent et facilitent aussi les sorties. Le marché ne tourne pas encore à pleine vitesse, mais les perspectives permettent d’être relativement optimistes. » Animé par l’entrée en vigueur de la loi Industrie verte, le retail pourrait, lui aussi, constituer un relais de croissance. Quelque 33 fonds adressés aux épargnants ont ainsi été lancés en 2024 ou observé un closing, selon les bases CFNEWS. Le poids de cette catégorie d’investisseurs ne cesse de croître, et contribue déjà pour 20 % des levées des membres de France Invest.

Reprise de la machine en 2025 ?

« Bien que certains gérants en aient souffert, la baisse d’allocation des LPs a été salutaire, estime Guy Lodewyckx. Si le marché avait continué à lever sur les niveaux des années précédentes, cela aurait alimenté une dry powder déjà élevée, maintenu artificiellement des niveaux de prix très hauts et mis trop de pression à investir sur les GPs. Les levées devraient toutefois repartir avec l’amélioration des DPI. » Et la reprise pourrait être pour 2025, puisque 91,1 % des gérants prévoient de céder au moins une de leurs sociétés en portefeuille l’an prochain, plus de 80 % d’entre eux tablent même sur plusieurs sorties. « Les portefeuilles sont riches de nombreuses entreprises qu’il faut céder car détenues depuis longtemps, appuie Céline Méchain. Il y a 800 sociétés en Europe d’une valeur de plus de un milliard sous actionnariat private equity et la durée de détention moyenne de ces sociétés est de 5,8 années. Nous nous préparons en interne pour cette vague, même si elle devrait être étalée dans le temps car la baisse des multiples moyens de valorisation et l’environnement économique moins porteur ne permettront pas toujours aux actionnaires d’atteindre leur objectif de retour minimum de deux fois la mise. » La question est donc de savoir si les GPs sont prêts à faire ces concessions, qu’ils jugeaient encore inacceptables en 2024. La dette n’est plus un frein, même sur les très grosses opérations comme le spin-off d’Opella, la branche santé grand public de Sanofi, conclu par CD&R pour 16 Md€. Mais d’autres actifs de belle taille ne franchissent même pas le cap de la mise sur le marché. « Les GPs sont très sélectifs et vigilants à l’achat et se sont auto-limités à la vente, de crainte de mettre leurs actifs sur le marché en cette période. Il y a de la casse sur les processus, avec des cessions avortées plus nombreuses », relève Philippe Dilasser, directeur associé chez Initiative & Finance. » Alors que l’optimisme ne règne pas parmi les gérants (suite de l'enquête à lire ici), l’ajustement de la performance semble bien le levier permettant au marché de reprendre de la vitesse.