© Adobe Stock

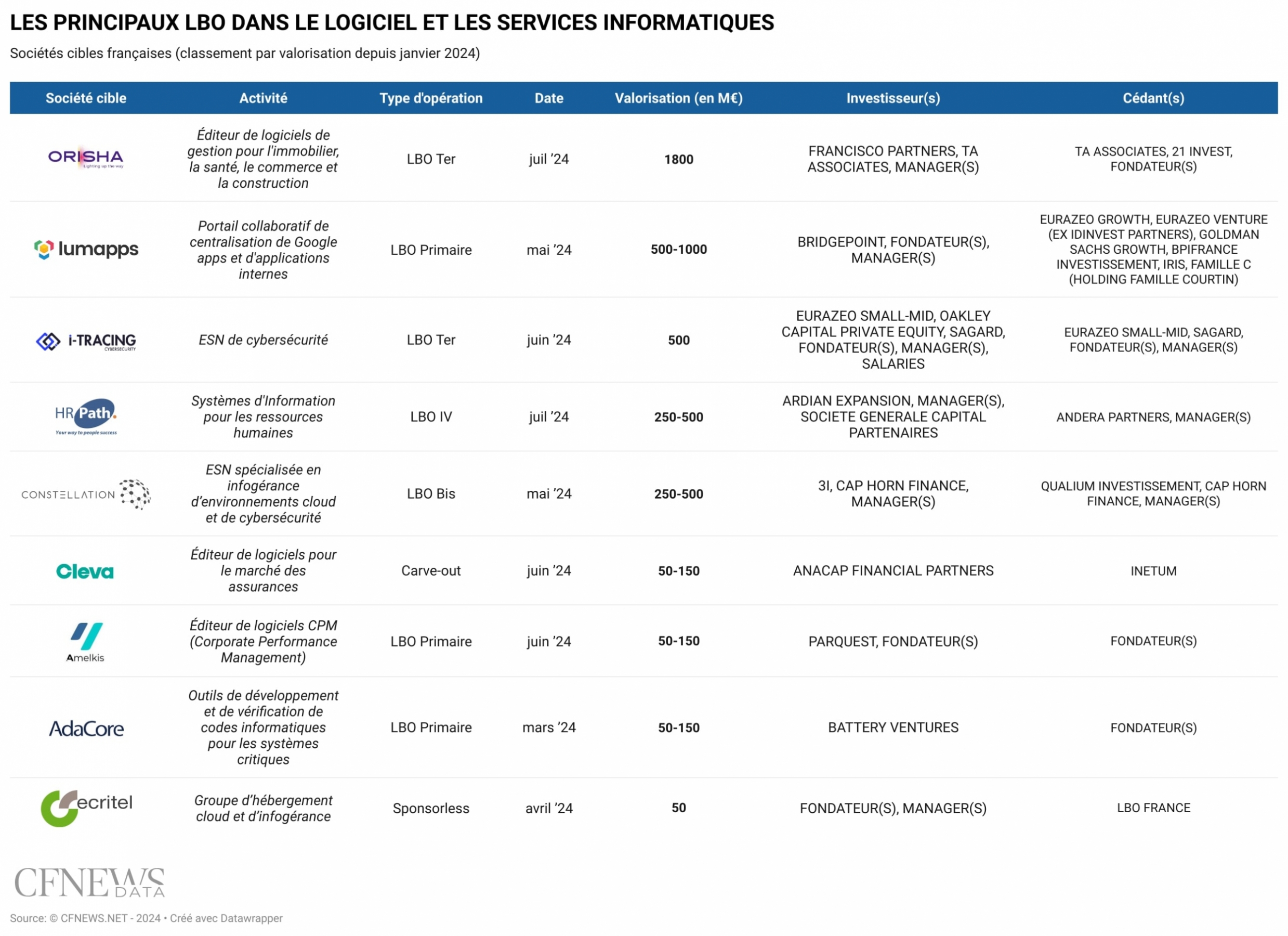

Orisha accueille un deuxième actionnaire américain à son capital. L'éditeur de solutions de gestion pour les secteurs de l'immobilier, la santé, le commerce, la construction et l'agriculture, qui avait mandaté la banque d'affaires JP Morgan, ouvre son capital à Francisco Partners (ancien actionnaire de Talentsoft et d'eFront) à l'occasion d'un LBO Ter. Le fonds d'outre-Atlantique spécialisé dans la tech détiendra une participation similaire à celle de TA Associates, qui accompagne la société depuis 2021. Les deux investisseurs, qui posséderont ensemble la majorité des titres de l'ex-DL Software, travaillent déjà ensemble chez Edifecs, un éditeur américain de logiciels dans le secteur de la santé dont ils se partagent le contrôle. Le management, composé notamment du dirigeant Jacques Ollivier, reste minoritaire en conservant une part stable. 21 Invest France, ainsi que les deux fondateurs Jean-Noël Drouin et Patrick Lemaire, cèdent leurs participations. « Nous sommes arrivés en 2017, à l'occasion de la sortie de bourse de DL Software, alors que la société générait environ 50 M€ de chiffre d'affaires, explique Stéphane Perriquet, managing partner chez 21 Invest France. Nous les avons accompagnés d'abord en tant que majoritaire, puis comme minoritaire (avec environ 20 % du capital), mais il n'était plus dans notre stratégie de suivre sur une telle opération. » Selon des informations de L'Informé, confirmées à CFNEWS, celle-ci valorise le groupe autour de 1,8 Md€, correspondant à près de 20 fois son Ebitda 2024, prévu à plus de 90 M€ cette année.

Une opération finalisée en fin d'année

« Notre modèle a prouvé son efficacité et nous étions attractifs pour de nouveaux investisseurs, explique Jacques Ollivier. Nous avons donc lancé un appel d'offre compétitif mais restreint avec principalement Bain Capital, CVC et Francisco Partners. Le fonds américain pure player du software avait déjà participé au processus compétitif lancé en 2021. Cela va nous permettre d'avoir plus de capitaux, et donc davantage de fonds propres pour faire des opérations de M&A. » Cette opération est financée par une dette apportée par un pool composé de Arcmont, Permira, Morgan Stanley et Blackstone. Son closing est prévu pour le dernier trimestre de l'année.

250 M€ de revenus prévus en 2024

L'arrivée d'un nouvel actionnaire ne devrait pas avoir d'impact immédiat sur la stratégie d'Orisha, qui espère toujours atteindre 500 M€ de chiffre d'affaires d'ici 2028. Fondé en 2003, l'acquéreur en série de solutions logicielles souhaite réaliser d'autres rachats d'ici la fin de l'année après avoir mis la main ces derniers mois sur Must Informatique, Optimizers ou encore Gaïana. Visant les 100 M€ de revenus d'ici quatre ans pour chacune de ses cinq business unit (immobilier, santé, commerce, construction et agriculture), le groupe ne s'interdit pas de s'ouvrir prochainement à un nouveau secteur d'activité. Ayant réalisé 200 M€ de chiffre d'affaires en 2023, le groupe de 1 800 salariés compte en générer 250 M€ cette année auprès de ses quelque 40 000 clients.