April siège

April Group

Le fondateur du groupe coté de services en assurances cède, via son family office Evolem, 65 % du capital ( et 78 % des droits de vote) valorisés par le fonds CVC Capital Partners 906 M€, soit 22 € l'action. Une OPA simplifiée sera lancée ensuite pour le rachat du solde.

Deux mois après avoir reconnu être en discussions pour la cession de sa participation majoritaire dans April Assurances, Evolem, la société contrôlée par Bruno Rousset annonce être entrée en négociations exclusives avec CVC Partners. Le fondateur, il y a trente ans, du groupe d’assurances, a choisi l’offre du fonds britannique à celle de KKR, resté seul en lice avec lui à l’issue du process organisé par Rothschild & Cie qui avait également attiré Advent et BC Partners. L’acquisition du bloc de 65,1 % (78,3 % des droits de vote) devrait intervenir au cours du deuxième trimestre 2019 et valoriserait 906 M€ le groupe de 928,4 M€ de chiffre d’affaires (2017). Le management du groupe, emmené par Emmanuel Morandini, participerait également à l’opération, au côté d’Evolem, qui réinvestirait une partie minoritaire du produit de cession. A l’issue du transfert des titres une OPA simplifiée sera lancée pour le rachat du solde des actions April.

Redressement fiscal en cours

L’opération s’effectuera sur la base d’un prix par action de 22 €. Loin des sommets historiques enregistrés par le titre en 2007 (avec un cours moyen de plus de 46 €), ce prix représente une prime de 27,2 %, par rapport au dernier cours de clôture avant l’annonce de l’offre, et de 75,3 % par rapport au dernier cours de clôture avant que les négociations en cours ne soient révélées. Ce prix pourra toutefois être révisé - sous réserve d’une franchise de 10 M€- suite au projet de redressement fiscal de 69,8 M€ concernant les activités de sa filiale Axeria Re, implantée à Malte pour les exercices 2007-2015. April a annoncé contester cette décision mais a décidé de provisionner 15 M€. L’ajustement porterait, le cas échéant, sur 0,12 € / action et serait effectué en fonction du versement d’un dividende.

Nouvelles perspectives pour Evolem ?

« April est devenu un groupe international de services en assurances, et le leader des courtiers grossistes en France », a rappelé Bruno Rousset qui se félicite de l’entrée au capital de CVC. Pour rappel, le groupe a historiquement exercé comme courtier grossiste en santé-prévoyance avant de se lancer dans l’assurance dommages. Il a ensuite lancé sa propre activité de courtage avant de développer des activités d’assureur au service de son réseau. April est aujourd’hui présent dans une trentaine de pays et emploie 3800 collaborateurs. L’ouverture du capital d’April à un fonds s’inscrit dans un vaste mouvement initié il y a une dizaine d’années et qui a vu, récemment Siaci Saint Honoré (350 M€ de chiffre d’affaires) être valorisé plus de 1 Md€, Ciprès (65 M€ de revenus), plus de 400 M€ ou encore Axelliance (40 M€ de chiffre d’affaires hors commissions) plus de 130 M€… Cette cession devrait également ouvrir de nouvelles perspectives à Evolem. Détenu à 100 % par Bruno Rousset, le family office a investi 180 M€ depuis 1997 dans des PME-PMI , désormais comme actionnaire majoritaire, et, depuis peu dans des start-up (lire ci-dessous) ; il dénombre 33 participations en portefeuille, regroupées en 9 pôles sectoriels. Il exerce enfin une activité dans l’immobilier (il possède entre autres le siège social d’April, voir la fiche Evolem ci dessous).

Lire aussi :

Le management de Siaci Saint Honoré reprend la main (07/06/2018)

Axelliance assure son avenir (21/06/2018)

Ciprés Assurances repart en LBO (17/05/2019)

Evolem lance lance Evolem Start (09/03/2018)

Voir aussi :

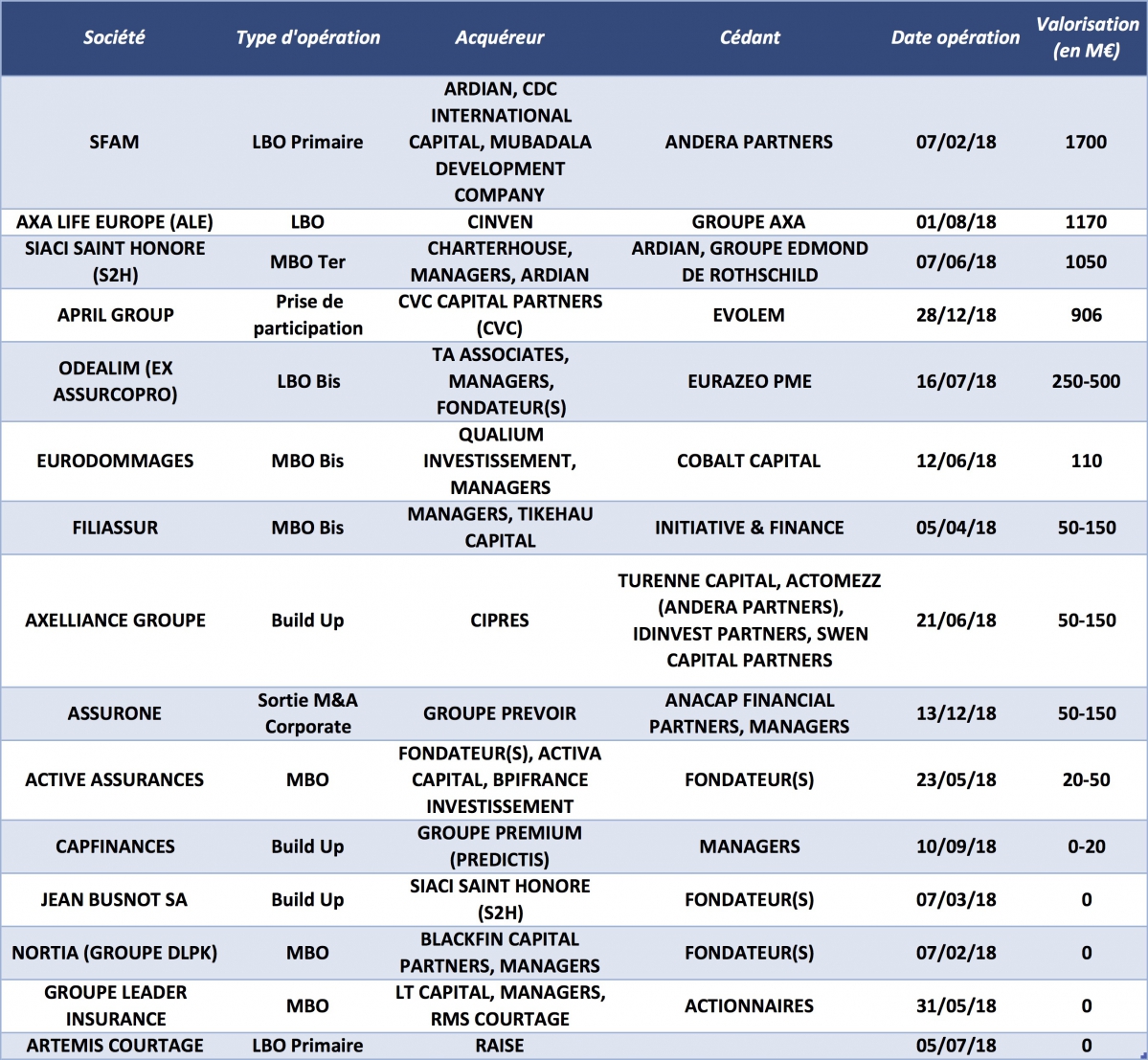

Le tableau des principaux LBO dans l'assurance en 2018