Burger King South Africa (BKSA) est le fruit d'une JV entre le groupe coté sud-africain Grand Parade Investments, et une filiale de Restaurant Brands International Inc. - © BKSA

Agroalimentaire & Restauration : Burger King / Grand Foods Meat Plant / ECP / Grand Parade Investment (Afrique du Sud / États-Unis)

Le fonds d'investissement panafricain Emerging Capital Partners (ECP), qui gère 3 Md€ d'actifs, s’apprête à acquérir - par l’intermédiaire de son quatrième véhicule - 95,3 % de Burger King South Africa (BKSA), auprès de la holding d'investissement cotée sud-africaine Grand Parade Investment (GPI). La transaction comprend également la cession par GPI de la totalité de sa participation dans Grand Foods Meat Plant, une usine de production de hamburgers créée par le groupe coté et dont Burger King, qui s’approvisionne à plus de 90 % en ingrédients auprès de fournisseurs locaux, est le premier client. BKSA et Grand Foods Meat Plant sont respectivement valorisés 41 M€ (670 MZAR) - ce qui équivaut à douze fois l'Ebitda historique (FY2019), et environ huit fois l'Ebitda à terme (FY2020) - et 1,6 M€ (27 MZAR). Avec plus de 920 M€ (1 Md$) de chiffre d’affaires, la chaîne de restauration rapide a réalisé d’excellentes performances économiques au cours des deux dernières années, permettant à GPI de dégager des bénéfices en 2019 pour la première fois depuis son ouverture. La holding sud-africaine, axée sur les secteurs de l'alimentation et des jeux, avait acquis la franchise principale de la marque Burger King® en 2012 et ouvert le premier restaurant l’année suivante. Employant aujourd’hui plus de 2 800 employés au sein de plus de 90 restaurants, BKSA a connu une croissance parmi les plus rapides du secteur. La société prévoit de doubler ses effectifs grâce à l’investissement d’ECP. « Notre but est de populariser les savoureux burgers grillés cuits au feu de Burger King, en les maintenant à des prix accessibles. Depuis notre premier fonds dont le comité consultatif fut présidé par Nelson Mandela, l’Afrique du Sud est pour nous un marché capital », a déclaré Paul Maasdorp, directeur général et associé du fonds panafricain. Sur le segment de la restauration, Emerging Capital Partners a réalisé à ce jour douze transactions, ce qui en fait l’un de ses secteurs privilégiés. Il a notamment joué un rôle déterminant dans le développement de Java House (de 2012 à 2017), et investi en décembre 2018 dans le groupe Artcaffé, l’un des principaux opérateurs de restaurants et de cafés kenyans (relire bulletin #33). Disposant de six bureaux sur le continent (Abidjan, Douala, Johannesbourg, Lagos, Nairobi et Tunis) et de deux autres à Washington D.C. et Paris, ECP a réalisé plus de soixante transactions et une cinquantaine de sorties de capital, en vingt ans d’existence. En novembre 2018, ECP Africa Fund IV (AFIV) avait réalisé un closing à 590 M€ (640 M$), soit le plus important montant levé par un fonds d’investissement africain depuis septembre 2016, hors fonds d'infrastructure et fonds immobiliers (relire bulletin #28). Le véhicule se focalise sur des sociétés pouvant se targuer des meilleures pratiques environnementales, sociales et de gouvernance, dans lesquelles il prend des participations majoritaires ou minoritaires significatives.

E-commerce : Afrikrea / Saviu Ventures / ID4 Ventures (Côte d'Ivoire / France)

La marketplace Afrikrea, lancée en 2016 à Paris mais désormais basée à Abidjan, vient de réussir à convaincre ses investisseurs historiques, les VCs Saviu Ventures et ID4 Ventures ainsi que les fondateurs de Showroomprive.com (David Dayan et Thierry Petit), de remettre au pot. Après avoir bouclé l’an dernier une levée d’amorçage d’environ 1 M€, c'est auprès d'eux que la jeune pousse aux 400 K€ de revenus engrangés en 2019 mobilise de nouveau 1 M€ (voir fiche opération sur CFNEWS). Son site marchand qui propose des produits de beauté, d’artisanat et de la haute couture Made in Africa vers 101 pays continue à séduire, comme en témoigne également le partenariat stratégique qu’elle vient de signer avec l'allemand DHL, leader mondial du transport et de la logistique, par qui passe un nombre croissant de ses envois. Selon le dirigeant et co-fondateur de la cible Moulaye Tabouré, cet accord permettra de faire baisser les coûts d’expédition depuis l’Afrique, en proposant des tarifs à partir de 15€. Le Malien auparavant installé en France compte sur ces nouvelles ressources pour augmenter d’une part le nombre d’expéditions mensuelles, et d’autre part ses effectifs. La société compte emploie actuellement une vingtaine de collaborateurs, implantés dans plusieurs pays dont la France et le Brésil. Dans un contexte difficile pour les fleurons de l’e-commerce africain comme Jumia et Afrimarket, Afrikrea réussit à tirer son épingle du jeu en misant sur la diaspora, qui représente 40 % des clients en ligne. L’avenir semble particulièrement prometteur aux États-Unis, où la pépite ivoirienne a multiplié son chiffre d’affaires par trois en 2019.

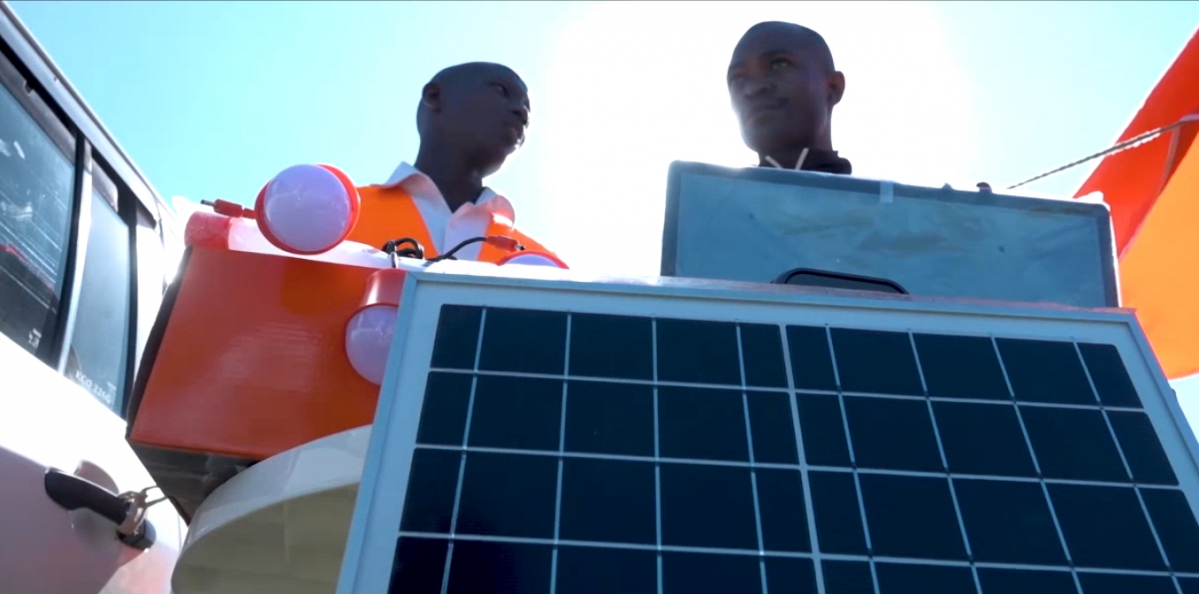

Fonds - EnR : Social Investment Managers & Advisors / Agences de développement internationales (États-Unis / Afrique subsaharienne / Asie du Sud / International)

Social Investment Managers & Advisors (SIMA Funds), fonds d’impact basé à New York et disposant également de bureaux au Kenya, au Pakistan et en Suisse, collecte 83 M€ (90 M$) dans l’optique de financer des entreprises qui conçoivent et distribuent des systèmes d’énergie solaire en Afrique subsaharienne et en Asie du Sud. Cette somme a été mobilisée via son véhicule SIMA Off-Grid Solar and Financial Access Senior Debt Fund I (SIMA Fund I), qui a déjà soutenu, depuis son lancement en 2017, près de vingt-six fournisseurs de services d’énergie solaire installés dans une quinzaine de pays en développement. Plus d’une trentaine d’investisseurs, notamment les agences de développement des États-Unis, des Pays-Bas, de la Belgique et de l’Autriche, ont participé à la levée de fonds. Selon un rapport intitulé « 2020 Off-Grid Solar Market Trends », publié ce mois-ci par le Groupe de la Banque mondiale, l’Afrique subsaharienne et l’Asie-Pacifique demeurent les deux régions du globe souffrant du déficit énergétique le plus important : près de 716 millions de personnes y vivent actuellement sans accès à l'électricité, et plus d'un milliard de personnes disposent d’un réseau d’énergie peu fiable.

Services financiers : Bitfxt / Payitup Clearinghouse (Nigeria / Royaume-Uni)

La fintech nigériane Bitfxt, spécialisée dans les échanges de crypto-monnaies comme le bitcoin, lève 13,8 M€ (15 M$) auprès du fonds britannique spéculatif Payitup Clearinghouse. Ce financement auprès d’un fonds institutionnel étranger constitue un témoignage tangible de son potentiel de croissance sur un continent de plus en plus friand de cryptomonnaies. Étant donné les contextes d’inflation parfois considérables (la monnaie officielle pouvant subir une inflation à deux voire trois chiffres), ces dernières sont vues comme une solution alternative d’épargne, d’échange et de paiement. Ainsi, le Nigeria, qui a connu en 2018 un taux d’inflation de 11 %, est aujourd’hui en tête des pays africains détenteurs de bitcoins. Fondé en 2016 par Franklin Peters, son actuel DG, Bitfxt a réussi à se démarquer de ses concurrents SureRemit, NairaEx ou Paychant, en développant Boundlesspay, un portefeuille numérique qui permet de stocker et surtout d’échanger des cryptomonnaies selon les besoins des utilisateurs, et de dépenser ou distribuer de l’argent numérique à partir de n’importe quel guichet automatique ATM. Grâce à cet apport financier, l’entreprise pourra étoffer son portefeuille de devises, et in fine permettre à ses utilisateurs de recevoir des paiements et régler en dollars américains. Elle bénéficiera en outre auprès de son nouveau partenaire d’une facilité de crédit renouvelable de 115 M€ (125 M$) pour ses mouvements financiers. Le fonds britannique devrait agir comme une chambre de compensation sur tous les marchés en Afrique et en Europe par le biais de ses filiales et réseaux de règlement immédiat. Parallèlement, la start-up lagotienne a scellé en janvier dernier un partenariat avec les développeurs de la cryptomonnaie Dash, pour que les utilisateurs de la plateforme Bitfxt puissent convertir des Dash en naira.

Fonds - Immobilier : OPCI CDG Premium Immo / Ajarinvest (Maroc)

La société marocaine AjarInvest, filiale de la Caisse de Dépôt et de Gestion du Maroc (60 %) et de CIH Bank (40 %), créée en 2016 pour porter l’activité de gestion des OPCI au sein du Groupe CDG, décroche le premier agrément d’OPCI au Maroc et en Afrique du Nord, qui marque le lancement effectif de ses opérations. Le véhicule CDG Premium Immo aura pour établissement dépositaire et administrateur de fonds CGG Capital. Il permettra à l’entreprise dirigée par Noreddine Tahiri, de se positionner en pionnière de ce nouveau segment d’investissement. Ce premier agrément est le fruit d’un processus de mise en œuvre des Organismes de Placement Collectif immobilier initié en 2017. Les OPCI permettent de bénéficier des avantages de l’immobilier locatif, sans subir certains désagréments inhérents à cette activité, telles que les problématiques de copropriété ou d’acquittement des impôts, dont la gestion de incombe à leurs sociétés de gestion. Les équipes de Paris et Casablanca du cabinet Gide ont participé à la structuration fiscale de l'OPCI CDG Premium Immo.

Événement :

- Abidjan, 9-10 mars : huitième édition de l'Africa CEO Forum, rendez-vous annuel du secteur privé africain, qui porte la voix des leaders économiques dans les grands débats structurants pour les économies africaines, notamment dans les domaines de l’intégration régionale, du développement des infrastructures ou encore de l’impact des révolutions technologiques.

Et aussi...

- Le laboratoire pharmaceutique Biogaran, détenu par Servier et leader des génériques avec plus d’un quart des parts de marché dans l’Hexagone, poursuit son développement sur le continent africain. Après s’être lancé l’an dernier en Côte d’Ivoire, au Congo-Brazzaville et au Gabon (relire bulletins #37 et #65), le groupe tricolore démarre ses activités au Sénégal et au Mali.

- BGFIBank Europe, la plateforme européenne (basée à Paris) du Groupe BGFIBank, premier groupe financier en Afrique centrale, conclut un partenariat avec Bpifrance afin de mutualiser leurs expertises et leurs capacités financières au service des entreprises françaises désireuses de se développer à l’export sur les marchés africains.

- Le français Vergnet Hydro, réputé pour ses nombreuses réalisations dans le secteur de l’eau potable en Afrique, vient de remporter un contrat de construction de dix-sept systèmes d’adduction d’eau potable (AEP) dans plusieurs régions de la Côte d’Ivoire. Il travaillera sur ce projet avec la société ivoirienne Abeda.

- Cinq mois après la liquidation de la compagnie aérienne Aigle Azur, sa consœur Air France KLM apparaît comme son successeur de fait en Afrique. Grande bénéficiaire de la réattribution de ses slots, elle vient d’ouvrir dix-sept dessertes supplémentaires vers l’Algérie et de renforcer ses lignes existantes.

- La compagnie aérienne nigériane Green Africa Airways vient de commander cinquante Airbus A220-300 auprès du constructeur aéronautique français, ce qui constitue de l’une des plus grosses commandes de l’A220 à ce jour et la première commande majeure du continent africain.

- Le fonds de private equity sud-africain Phatisa rachète le groupe industriel Rolfes - basé à Johannesbourg et actif dans les secteurs agroalimentaire, la gestion industrielle de l’eau et la distribution de produits chimiques - via Food Fund II, un véhicule d’investissement qui réalise des investissements compris entre 9,2 et 28 M€ (10 et 30 M$) dans des entreprises d’Afrique subsaharienne opérant dans le secteur alimentaire et agroalimentaire. Suite à cette transaction, la cible a été radiée du Johannesburg Stock Echange.

- La fintech nigériane Carbon lance Disrupt Fund, un véhicule d’investissement de 92 K€ (100 K$) destiné à financer des entreprises technologiques en phase de démarrage en Ouganda, au Kenya, au Nigeria, au Ghana, en Côte d’Ivoire et en Égypte.

- La société égyptienne de microcrédit Liwwa lève 5,5 M€ (6 M$) auprès de l’institution néerlandaise de financement du développement FMO, ainsi que de VC et business angels étrangers, dans l’optique de poursuivre sa croissance en Jordanie et en Égypte.

Bonne fin de semaine et à mardi prochain.

Une information à nous soumettre pour ce Bulletin Afrique ? Écrivez-nous à : stephanie.roux@cfnews.net

Retrouvez l'ensemble des chroniques CFNEWS (Afrique, mais aussi Asie et Amérique latine) :

- Dans la rubrique Les Chroniques de CFNEWS

- Ainsi que sur Twitter et LinkedIn